Gospodarka

Interwencje walutowe mogą pomóc w przeciwdziałaniu kryzysowi Covid

Mervyn King, były gubernator Banku Anglii, zwykł mawiać, że dobra polityka monetarna jest nudna. W rzeczywistości banki centralne na całym świecie miały gorący czas podczas 16 miesięcy pomocy w walce z Covid-19.

Banki centralne zarówno w gospodarkach rozwiniętych, jak i wschodzących wyciągnęły ważne wnioski. Kraje takie jak Polska, stosunkowo mała i otwarta gospodarka zaliczana do gospodarek wschodzących, uciekają się do celowego połączenia konwencjonalnych i niekonwencjonalnych polityk monetarnych, aby uzyskać pewien stopień autonomii w świecie zdominowanym przez większe gospodarki.

Banki centralne rynków wschodzących z powodzeniem rozszerzyły swój arsenał środków polityki pieniężnej, aby złagodzić najgorsze skutki gospodarcze kryzysu. Jedną z tych metod jest gromadzenie rezerw walutowych w celu deprecjacji wartości walut krajowych. Pomaga to zapobiec komplikacjom gospodarczym mniejszych krajów spowodowanym masowym luzowaniem ilościowym większych krajów poprzez kupowanie obligacji rządowych.

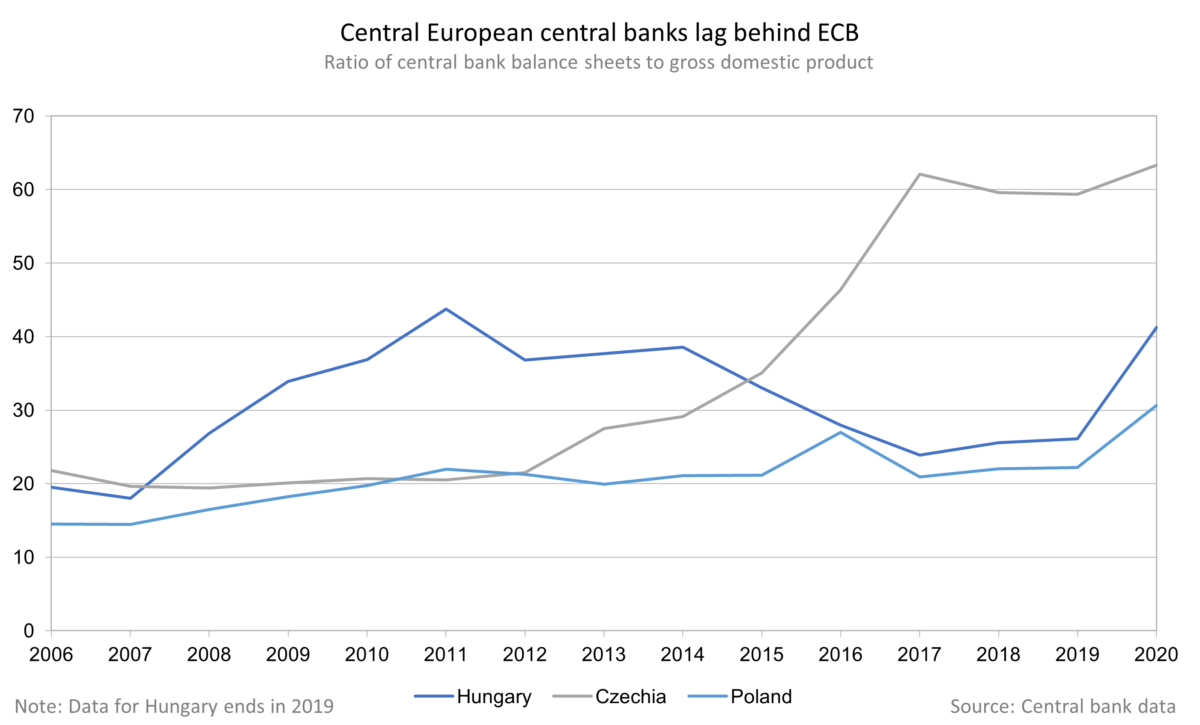

Do początku 2020 r. niekonwencjonalna polityka pieniężna ograniczała się do kilku zamożnych krajów. Pandemia to zmieniła, podobnie jak Europa Środkowo-Wschodnia kilkanaście innych rynków wschodzących. Od początku pandemii banki centralne w Chorwacji, Polsce i na Węgrzech wykupiły znaczne kwoty zadłużenia swoich krajów pochodzenia i zwiększyły swoje bilanse odpowiednio o 13%, 50% i 70%.

Staje się to jasne, gdy przyjrzymy się skutkom kursowym QE w większych krajach. Naiwnością jest sądzić, że mniejsze gospodarki w orbicie gigantów zawsze będą czerpać korzyści ze wzrostu popytu ze strony większych sąsiadów wywołanego przez luzowanie ilościowe. QE osłabia kurs wymiany większego kraju, który nim zarządza. Korzystając z globalnych lub regionalnych „wygórowanych przywilejów”, większe władze monetarne mogą przerzucić ciężar dostosowania na innych.

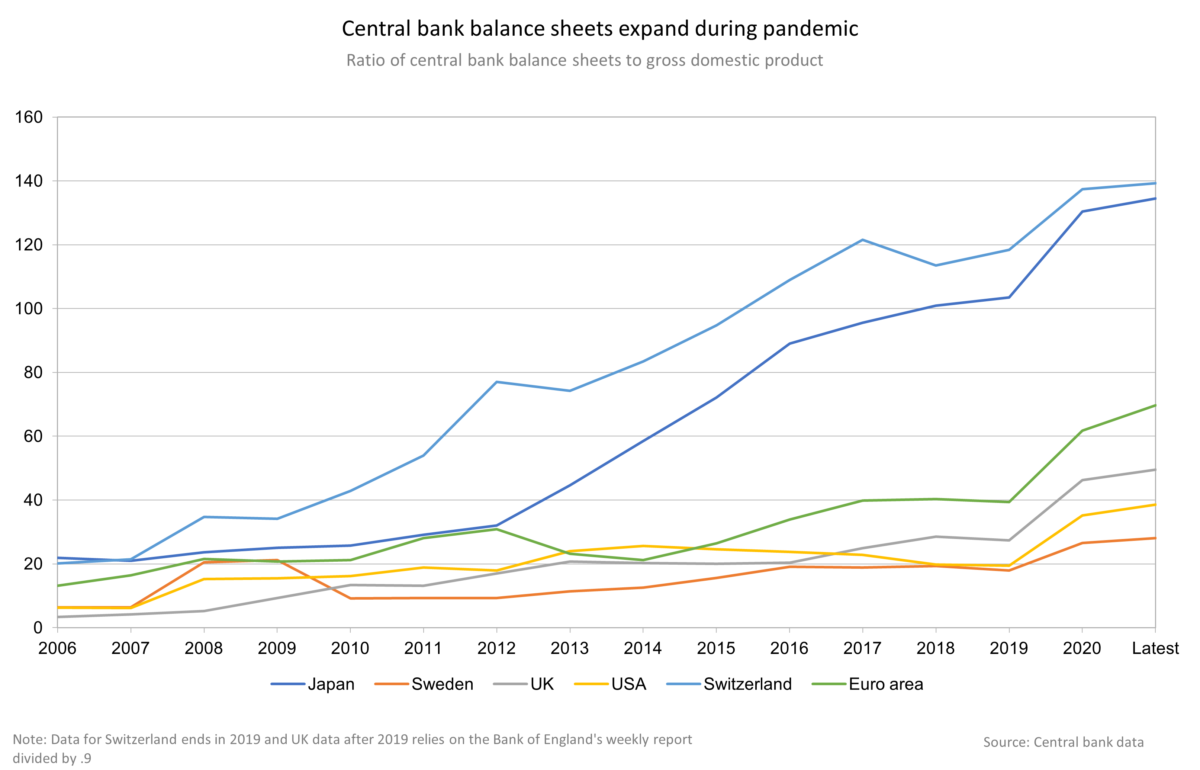

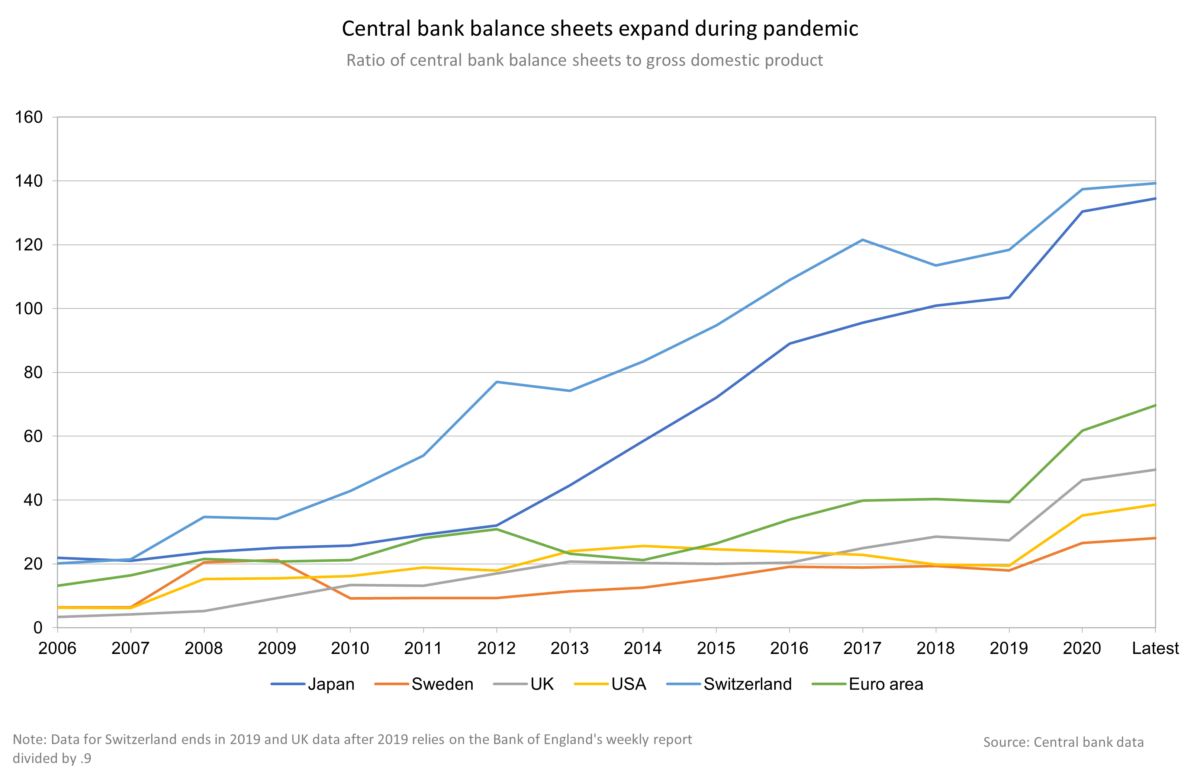

Guido Mantega, brazylijski sekretarz skarbu w 2010 roku, miał rację mówiąc, że wpływ luzowania ilościowego Fed na kursy walut jest równoznaczny z „wojną walutową”. Od tego czasu ilość płynności wpompowanej do światowego systemu bankowego gwałtownie wzrosła w wyniku Covid-19 – zdecydowanie największych gospodarek na szczycie. Bilans Fed wynoszący prawie 8,1 biliona dolarów przewyższa bilans wszystkich innych gospodarek półkuli zachodniej. Bilans Europejskiego Banku Centralnego jest dwukrotnie większy od PKB największej gospodarki strefy euro, czyli Niemiec. Aktywa Szwajcarskiego Banku Narodowego są prawie równe łącznemu PKB Polski, Czech, Węgier i Słowacji.

Przy łącznych aktywach pięciu największych banków centralnych, które stanowią prawie 28% światowego PKB, mniejsze kraje mają prawo bronić się, aby nie ponieść negatywnych konsekwencji. Philip Lowe, gubernator Banku Rezerw Australii, słusznie twierdzi, że Działania większych graczy tłumią skutki zakupu obligacji przez ich własny bank w obniżaniu australijskich stóp procentowych i dolara australijskiego.

Oprócz kursu walutowego banki centralne muszą być również świadome ryzyka wzrostu inflacji. Na razie, to wydaje się być pod kontrolą, nie tylko dlatego, że świat jest dziś o wiele bardziej konkurencyjny niż w latach 70., kiedy ostatnio widzieliśmy znaczną presję inflacyjną. Gdy tylko ożywienie po Covid wydaje się trwałe, możemy rozważyć zaostrzenie wytycznych. Ale banki centralne są jeszcze daleko od tego.

Na razie musimy skupić się na podtrzymaniu ożywienia – za wszelką cenę. Jeśli wymaga to interwencji walutowej, aby zapobiec niedopuszczalnej aprecjacji waluty, to jest to uzasadniona linia obrony.

Opcja nuklearna niekonwencjonalnej polityki jest częścią naszego arsenału. Jednak w celu wygrywania wojen kluczową bronią jest często broń konwencjonalna. Najlepszą drogą dla Polski i innych krajów wschodzących jest zatem połączenie konwencjonalnej i niekonwencjonalnej polityki pieniężnej. To ważna lekcja z kryzysu, która będzie nam dobrze służyła w nadchodzących latach.

Adam Glapiński jest prezesem Narodowego Banku Polskiego.

Uwaga: Stosunek obligacji Węgier do PKB obliczono na podstawie podpozycji bilansu Magyar Nemzeti Bank „Government”, która jest częścią „Posiadania papierów wartościowych innych niż rezydenci”. Obliczenia zakupu polskich obligacji iZakupy długu rządowego i gwarantowanego przez rząd obejmują zakupy. Kwota przyznana przez EBC została obliczona poprzez zsumowanie wszystkich zakupów dokonanych w ramach programów zakupów rządowych i pandemicznych programów zakupów awaryjnych.

„Piwny maniak. Odkrywca. Nieuleczalny rozwiązywacz problemów. Podróżujący ninja. Pionier zombie. Amatorski twórca. Oddany orędownik mediów społecznościowych.”