Gospodarka

Cztery sposoby, w jakie Bank Polski pomógł uniknąć recesji

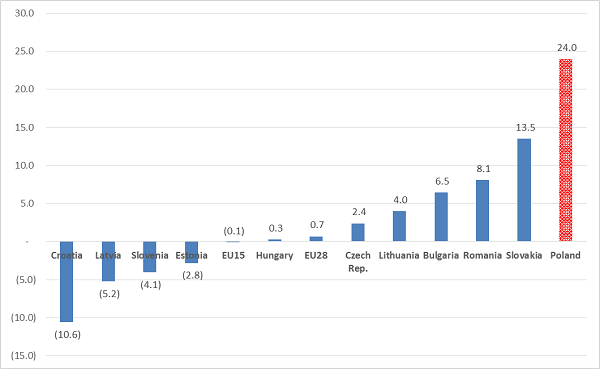

Polska jako jedyna gospodarka w Unii Europejskiej uniknęła recesji podczas światowego kryzysu finansowego w 2008 roku. Nawet w 2009 roku, kiedy cała UE pogrążyła się w recesji, Polska nadal odnotowywała wzrost o 2,6 proc. Dziś polska gospodarka jest o jedną czwartą większa niż na początku kryzysu, podczas gdy cała gospodarka UE wzrosła zaledwie o 0,7 proc. (wykres 1).

Wykres 1. Zmiana realnego PKB krajów europejskich w latach 2007-2014 (%)

Źródło: obliczenia własne na podstawie Eurostatu.

Na te niezwykłe wyniki złożyło się szereg czynników, w tym wprowadzone w odpowiednim czasie bodźce fiskalne i monetarne, gwałtowna dewaluacja waluty oraz stosunkowo duża gospodarka krajowa, co ograniczało ekspozycję kraju na spadek handlu międzynarodowego. Dodatkowo wzrostowi sprzyjał rosnący napływ środków z Unii Europejskiej, zróżnicowana struktura eksportu oraz utrzymujące się zaufanie polskich konsumentów i przedsiębiorców.

Imponujące wyniki Polski to także zasługa dobrej kondycji sektora bankowego. Polskie banki przez cały kryzys zachowały rentowność, płynność i dobrą kapitalizację. Nie potrzebowali ani dolara wsparcia publicznego. W przeciwieństwie do większości pozostałych krajów UE, polskim bankom udało się w czasie kryzysu zwiększyć akcję kredytową dla sektora prywatnego, wspierając rozwój kraju.

Pominiętym czynnikiem była antycykliczna rola PKO BP– publiczny bank komercyjny i największy gracz na polskim rynku z niemal 20-proc. udziałem w rynku – w walce z kryzysem.

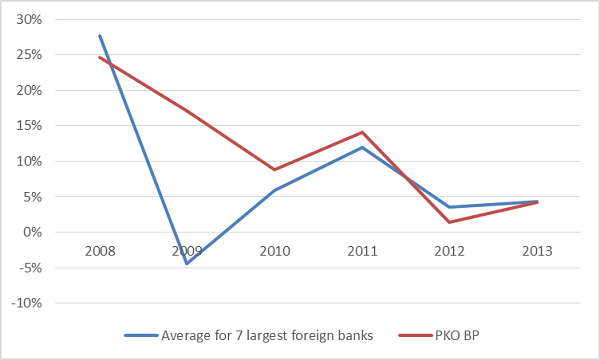

Podczas gdy banki zagraniczne, które kontrolowały prawie 75 proc. aktywów sektora bankowego, w panice ograniczały akcję kredytową, PKO BP jednocześnie zwiększał akcję kredytową. Portfel kredytowy banku wzrósł w 2009 r. o 1,2% PKB i stanowił 40% ogółu nowych kredytów bankowych w tym roku. Wzrosła akcja kredytowa banku we wszystkich segmentach rynku, w tym w istotnym sektorze MŚP.

Rysunek 2. Roczna zmiana sumy bilansowej PKO BP i banków zagranicznych w latach 2008-2013 (%)

Źródło: obliczenia własne na podstawie danych PKO BP i KNF; Uwagi: Do banków z kapitałem zagranicznym zaliczają się Pekao SA, BRE Bank, Bank Śląski ING, Bank Handlowy, BZ WBK, Millenium Bank i Kredyt Bank.

Pozytywny wkład PKO BP w płynność polskiego rynku w czasie światowego kryzysu finansowego kontrastuje z często słabymi wynikami innych państwowych banków komercyjnych i rozwoju na całym świecie często borykają się z problemem słabego zarządzania, źle dostosowanych zachęt i niejasnych mandatów. Konsensus jest taki, że chociaż kredyty banków będących własnością państwa mogą czasami odgrywać użyteczną rolę antycykliczną, „Dorobek Landesbanken w zakresie akcji kredytowej pozostaje w dużej mierze imponujący„, pomimo kilku sukcesów.

Czym można wytłumaczyć odmienne zachowanie PKO BP i banków zagranicznych w Polsce? Cztery rzeczy:

- Decyzja PKO BP o rozszerzeniu akcji kredytowej została podjęta w oparciu o mocne fundamenty gospodarcze kraju, natomiast decyzje kredytowe zagranicznych spółek zależnych w dużej mierze wynikały z polityki ich międzynarodowych banków-matek, charakteryzujących się awersją do ryzyka.

- Rząd wsparł prawa banku i emisję nowych akcji w 2009 roku, co wzmocniło bazę kapitałową banku i pozwoliło na rozwój akcji kredytowej.

- PKO BP przed kryzysem iw jego trakcie utrzymywał konserwatywną strukturę finansowania, co minimalizowało jego uzależnienie od znajdującego się w trudnej sytuacji rynku refinansowego. Krajowe depozyty banku w pełni sfinansowały niespłacone kredyty, w przeciwieństwie do średniej rynkowej, gdzie relacja kredytów do depozytów osiągnęła prawie 120 proc.

- PKO BP poprawił płynność dzięki odpływowi depozytów z banków zagranicznych, wcześniejszemu wykupowi obligacji długoterminowych przez Narodowy Bank Polski oraz obniżeniu rezerwy obowiązkowej.

Zwiększenie akcji kredytowej PKO BP w czasie kryzysu nie wpłynęło na jakość kredytów. Kredyty zagrożone banku (NPL). wzrosła mniej niż średnia rynkowa w latach 2008–2011. W 2011 roku kredyty zagrożone stanowiły niecałe 8 proc. aktywów ogółem banku, poniżej średniej rynkowej wynoszącej prawie 9 proc. Koniec 2014 roku Stan kredytów zagrożonych banku wyniósł 7,7 proc.

Przypadek polskiego PKO BP sugeruje, że banki kontrolowane przez państwo mogą faktycznie odgrywać ważną rolę antycykliczną w kryzysach, wspierając akcję kredytową dla gospodarki. Podkreśla także korzyści płynące ze zróżnicowanej struktury właścicielskiej banku. Banki zagraniczne prawdopodobnie odegrają pozytywną rolę we wspieraniu pogłębiania finansów i łagodzeniu kryzysów endogenicznych, ale banki krajowe mogą być przydatne, gdy sektor dotknięty jest kryzysami zewnętrznymi.

Aby jednak banki kontrolowane przez państwo odniosły sukces, muszą być profesjonalnie zarządzane, nastawione na komercję, otwarte na konkurencję wolnorynkową i podlegać ścisłym ograniczeniom budżetowym. IPO banków kontrolowanych przez państwo mogą pomóc w spełnieniu niektórych z tych warunków. Wejście PKO BP na giełdę sprzyjało przyjęciu międzynarodowych standardów rachunkowości, ograniczyło presję polityczną i narzuciło dyscyplinę rynkową. Jednak sama dyscyplina rynkowa może nie wystarczyć; Banki kontrolowane przez państwo prawdopodobnie będą dobrze sobie radzić w krajach o ugruntowanej kulturze przejrzystości, odpowiedzialności i odpowiedzialności. Jednak osiągnięcie tego nie jest łatwe.

Ten wpis na blogu odzwierciedla osobiste poglądy autora i nie reprezentuje stanowiska Grupy Banku Światowego.

„Piwny maniak. Odkrywca. Nieuleczalny rozwiązywacz problemów. Podróżujący ninja. Pionier zombie. Amatorski twórca. Oddany orędownik mediów społecznościowych.”